Intellectual Property (IP) или IP Box режим − режим по налоговому стимулированию создания и использования объектов интеллектуальной собственности, при котором под налогообложение попадает только часть доходов от таких объектов.

До 2016 года белорусская IT-компания Х в целях налогового планирования открывала компанию, например, на Кипре (без персонала, по сути – нефункционирующую). Кипрская компания приобретала у белорусской интеллектуальную собственность, передавала ее по лицензионным договорам третьим компаниям, а взамен получала доход. При такой схеме срабатывал льготный налоговый режим, и по факту кипрская компания платила налог на прибыль 2,5 %, что существенно ниже, чем если бы данная схема работала через белорусскую компанию.

В 2016 году действующие режимы IP Box прекратили свое существование, и на смену им пришли новые подходы к налогообложению интеллектуальной собственности.

Последствия изменения режимов:

- изменение в структурах транснациональных корпораций;

- перенос компаний со всеми сотрудниками и оборудованием в IP Box дружественные юрисдикции.

Это означает, что теперь в связи с нововведениями номинальная кипрская компания не сработает, и нужно реально создавать полноценный офис разработки – перевозить оборудование, сотрудников, которые смогут существенно доработать «белорусский» продукт или создать свой. Именно такой продукт и даст возможность пользоваться льготами.

При больших оборотах, несмотря на значительные первоначальные затраты такой схемы работы, суммы экономии получаются довольно существенными.

Что такое IP Box режим, кто им может воспользоваться, в отношении каких объектов, как он работал раньше, какой переходный режим существует сейчас и как заниматься налоговым планированием с учетом изменений в IP Box юрисдикциях, рассказал Никита Макаёв, юрист международной юридической фирмы VILGERTS.

Кто может воспользоваться IP Box режимом и в чем его преимущества?

IP Box режимы созданы для компаний, которые занимаются разработкой патентов, компьютерных программ и полезных моделей. Эти режимы в первую очередь предназначены для IT- и НИОКР-компаний. Такие компании могут снизить свою налоговую нагрузку, в частности, сократить размер налога на прибыль на 50–85% (в зависимости от выбранной юрисдикции).

Обращаем внимание, что компаниям в большинстве случаев необходимо подтвердить соответствие требованиям, чтобы режим IP Box мог быть использован в отношении получения прибыли.

Какая интеллектуальная собственность попадает под режимы?

Льготы, установленные новыми IP Box режимами, применяются к интеллектуальной собственности, созданной после 30 июня 2016 года.

В Бельгии под льготный режим налогообложения подпадают не только действующие патенты и сертификаты дополнительной защиты, но и те, которые находятся на стадии рассмотрения.

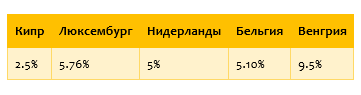

IP Box юрисдикции: эффективные ставки

К IP Box юрисдикциям относятся: Кипр, Бельгия, Нидерланды, Люксембург, Венгрия – наиболее привлекательные, а также Португалия, Испания, Соединенное Королевство, Франция, Ирландия, Лихтенштейн.

В странах используется вмененный расход, который составляет 50–85% от полученного дохода. Соответственно, при применении такого режима эффективная ставка налога существенно меньше. Сравним эффективные ставки в наиболее популярных IP Box режимах:

Тенденции в IP Box режимах

Главным трендом IP Box режимов является изменение подходов к собственным разработкам. Теперь большинство IP Box юрисдикций пришли к одному знаменателю: льготы предоставляются тем компаниям, которые создают или дорабатывают патенты, программы и другую интеллектуальную собственность самостоятельно, а не приобретают у других субъектов.

Для предотвращения использования схем налогового планирования был разработан такой термин, как «квалифицированный доход», который является основой для расчета налога. При расчете квалифицированного дохода теперь учитываются затраты на покупку интеллектуальной собственности, ее доработку аутсорсинговыми компаниями, в том числе взаимозависимыми, ее доработку самой компанией, суммарные доходы и другие величины.

Таким образом, чем больше компания, претендующая на льготный режим, работает над интеллектуальной собственностью, тем меньше налогов она платит. В этом и состоит суть расчёта.

Как действуют новые режимы IP Box?

Рассмотрим, как действуют новые режимы IP Box на примере самой популярной юрисдикции − Кипра.

Например, компания А приобрела компьютерную программу – графический редактор X – у компании В за 300 евро. Затем компания А решила доработать этот редактор, заплатив за доработку штатным работникам 100 евро и еще 100 евро аутсорсинговой компании С. На доработанном графическом редакторе компания А заработала 1000 евро.

Первым шагом является расчёт квалифицированного дохода компании А в соответствии с разработанным ОЭСР принципом Modified Nexus Approach, который определяется следующим образом:

Рассчитываем квалифицированные затраты

К квалифицированным затратам относятся расходы на исследование и разработку, зарплаты сотрудникам, оплата работ по аутсорсингу и прочее. В нашем случае они составят 200 евро (расходы на штатных сотрудников и доработку графического редактора на аутсорсинге).

Обращаем внимание, что расходы на разработку, совершённые связанными сторонами, не считаются квалифицированными затратами. Если бы аутсорсинговая компания была аффилированной, то квалифицированные затраты составили бы только 100 евро.

Рассчитываем повышенные затраты

Повышенные затраты (аплифт) – специальный механизм принципа Modified Nexus Approach, который представляет собой меньшее из двух нижеуказанных значений:

- 30% от общего размера квалифицированных затрат;

или

- затраты на приобретение графического редактора + затраты на исследования и разработку.

В нашем случае 30% от общего размера квалифицированных затрат составляют 60 евро, что меньше затрат на приобретение редактора X. Соответственно, мы используем эту величину.

Рассчитываем суммарные расходы

Суммарные расходы – это сумма двух значений:

- квалифицированные затраты;

и

- затраты на приобретение ОИС + затраты на исследования и разработку.

То есть суммарные расходы составят 200+300 = 500 евро.

Обращаем внимание, что расходы на покупку или разработку графического редактора могут амортизироваться на протяжении срока эксплуатации, который определяется в соответствии со стандартами международной финансовой отчетности.

Рассчитываем квалифицированный доход

Таким образом, квалифицированный доход составит (200 + 30%)*1000/500 = 520 евро.

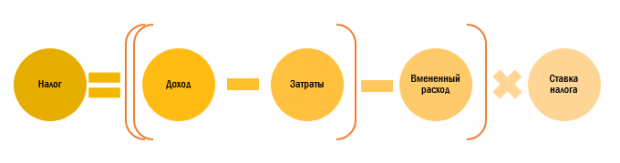

Вторым шагом является непосредственно расчет налога, схема которого выглядит следующим образом:

Остальной доход представляет собой разницу суммарного и квалифицированного доходов. В нашем случае: 1000 – 520 = 480 евро.

Вмененный расход на Кипре составляет 80%, ставка налога – 12,5%.

Налог на прибыль составит ((520-80%)+480)*12,5% = 73 евро.

Легко посчитать, что если бы графический редактор X создавался нашей компанией «с нуля» на Кипре, то мы бы заплатили только 25 евро налога.

Почему IP Box режимы изменились? Переходные положения

Страны, которые ведут политику по противодействию минимизации налоговых платежей, обратили внимание на структуру налогового планирования с использованием прав на интеллектуальную собственность.

Для предотвращения использования схем налогового планирования через IP Box юрисдикции ОЭСР разработала подход под названием «Modified Nexus Approach». Основная цель – ограничить применение IP Box льгот только в отношении тех активов, в создании которых непосредственно принимала участие претендующая на льготы компания.

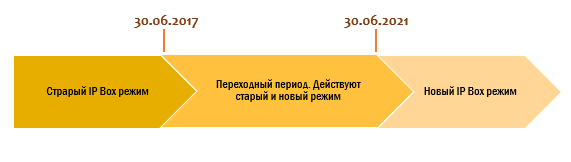

Такие государства, как Кипр, Бельгия, Нидерланды, Люксембург, Венгрия, имеющие IP Box режимы, решили присоединиться к данному плану. Большинство юрисдикций пошли по подобной модели – старые налоговые режимы подлежали отмене с 1 июля 2016 года.

В таких IP Box юрисдикциях был установлен переходный период до 30 июня 2021 года, когда можно применять старые льготы в отношении активов.

Однако переходный период используется только в отношении определенных объектов. Например, на Кипре старый режим продолжает применяться в отношении активов, которые были:

- приобретены до 02.01.2016;

- приобретены у независимого лица в период с 02.01.2016 по 30.06.2016;

- приобретены у аффилированного лица (в случае, если аффилированное лицо также применяло IP Box режим в отношении таких активов) в период с 02.01.2016 по 30.06.2016;

- разработаны в период с 02.01.2016 по 30.06.2016.

В отношении других активов применяется новый IP Box режим.

Как работают режимы в переходный период?

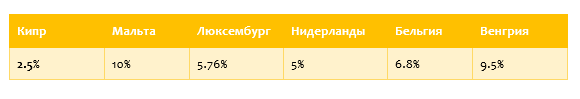

В переходный период к активам, указанным в предыдущем пункте, можно применять старые налоговые льготы, к остальным льготы применяются по-новому. Исключением стала Мальта, где IP Box режим после истечения переходного периода в 2021 году перестанет действовать вовсе, а обновленный режим не был сформирован.

Что нужно знать о старых IP Box режимах

Для случаев возможного применения льгот старых IP Box режимов рассмотрим, как они работают.

Большинство старых IP Box режимов функционируют по следующей схеме:

Рассмотрим конкретный пример Кипра.

Предположим, что ежегодно компания получает доход от графического редактора X в размере 1000 евро. Затраты на разработку этого редактора составляют 400 евро в год.

Вмененный расход на Кипре при старом режиме также составляет 80%, ставка налога – 12,5%.

Таким образом, налог на прибыль составит: ((1000 – 400) – 80%) * 12.5% = 15 евро. Соответственно, эффективная ставка налога составляет всего 2,5% от чистого дохода.

Эффективные ставки в старых и новых IP Box режимах одинаковы (за исключением уже упоминавшейся Бельгии):

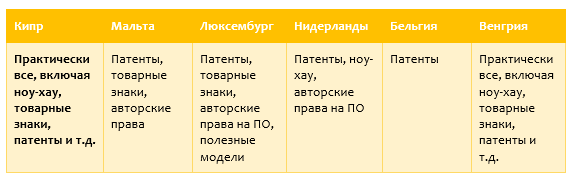

Перечень активов, к которым применяется льготный режим, в старых режимах разнообразнее. Многие юрисдикции включали и интеллектуальную собственность с маркетинговой составляющей:

Отметим, что уже в старых IP Box режимах были требования по собственным разработкам. Например, в Нидерландах IP Box режим применялся только для собственных разработок, в Бельгии – только для собственных или модифицированных, в Люксембурге – для любых, за исключением приобретенных у взаимозависимых лиц. На Кипре, Мальте и в Венгрии таких ограничений не было.

Выводы

Отмена старого IP Box режима повлекла за собой изменения в структурах транснациональных корпораций, которые меняют схемы налогового планирования.

Изменения коснулись структурирования владения активами с интеллектуальной собственностью через IP Box юрисдикции. Так, выходом для многих является фактический перенос компаний со всеми сотрудниками и оборудованием в такие юрисдикции.

Переходный период можно считать достаточно мягким, так как многие компании до 2021 года продолжат получать выгоду от использования старого режима.

Горячие темы